作为全球第二大保险市场,我国保险业七成保费来自人身险,而人身险保费中六成来自个人代理渠道。可以说,支撑寿险行业保费收入的核心力量便是保险代理人,而代理人的核心是收入问题,收入低是大量保险代理人上演大撤退的主要原因。

《2021中国保险中介市场生态白皮书》中提到,2021年代理人月工资6000元以下人群占40.03%,6001元至1万元占比25.1%,10001元至20000元占比19.73%。中国平安今年中报称,其代理人收入为7947元/人均每月,其他公司营销员平均收入均低于此。以新华保险为例,其上半年代理人月人均综合产能3840元。

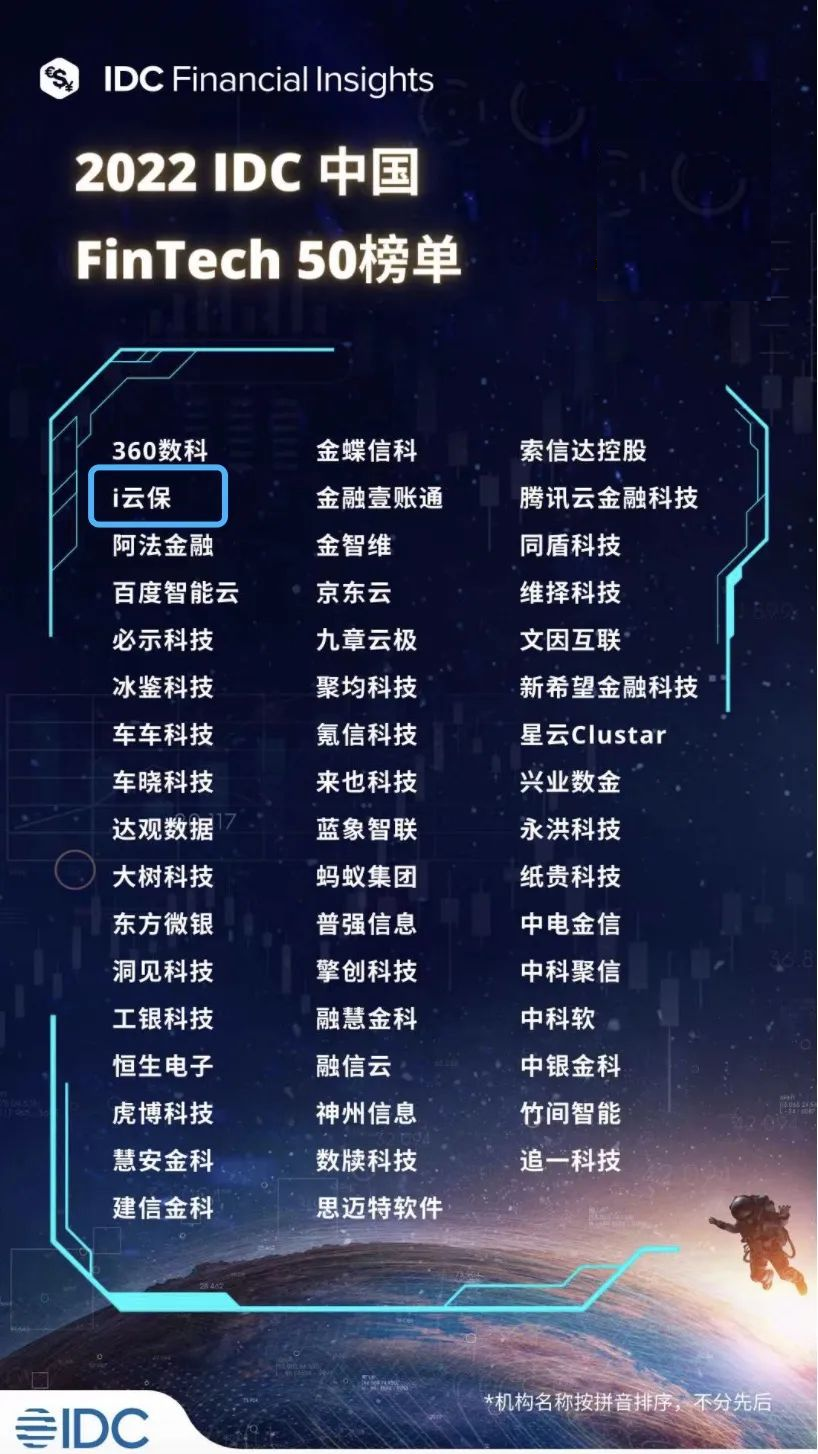

随着传统保险时代的人海战术消退,保险行业迈入改革深水区,数字技术对于保险行业的影响正在逐步加深。科技赋能保险业,不仅成了行业基本共识,更成了影响保险业和保险代理人转型发展的关键变量。

面对行业的变革与科技的发展,保险代理人作为连接客户与保险公司之间的重要纽带,如何在这汹涌的数字化浪潮中乘风破浪?数字化能够破解保险营销困局?未来数十年,能够与保险行业保持步调一致,持续健康发展的保险代理人应该具备怎样的能力?

困局:保险代理人“留存”、“增员”难

公开数据显示,保险行业的营销员在2019年达到顶峰,突破900万人大关,其中寿险营销员在2019年达到了765万人,此后开始一路下滑,2020年寿险营销员704万人,2021年寿险营销员458万人,到今年6月寿险营销员仅401.4万人。

除了营销人员的大量流失,保险行业的增员活动也遭遇滑铁卢,呈现下滑趋势。有业内数据显示,2022年一季度,50余家中小保险公司增员人数累计不足10万人,同比下降近六成。受此影响,上述公司的规模保费、标准保费均同步下降。

保险代理人的留存、增员难题除了受大环境影响,主要还是跟行业传统的保险营销制度有关。在传统金字塔组织下,过多的销售层级削弱了处于金字塔底层的一线保险代理人员的利益,还使得保险代理人在展业的同时面临着增员等诸多压力,保险营销制度亟待变革与优化。当前,行业很多险企纷纷探索创新营销模式,应对保险代理人的高脱落率。

以i云保为例,2016年i云保创新打造个人扁平化组织模式,通过组织架构扁平化、销售利益最大化,去除层级利益,提升一线代理人收入。为了实现代理人个人价值和组织效益最大化,2020年,i云保优化扁平化组织模式,推出“星空计划”,与传统金字塔架构不同,在星空计划的基本法制度下,星空团队长不会损害团队内任一代理人的出单利益,最大限度保证一线代理人利益,团队成员通过各自特长分工实现个人最大价值。截至2021年,i云保 “星空计划”共引孵化了1617个团队,团队成员共12567人。高级翌培经理平均年收入近12万元,高级翌培总监平均年收入超25万元,平台保险代理人脱落率下降至10%、产值提高300%。

除了保险营销制度的探索,近两年,行业多家险企也在积极聚焦优增代理人、培养绩优队伍。但是,优增、绩优队伍的探索之路效果并不明显。银保监会的数据通报显示,2022年上半年大专及以上学历保险代理人数量为225.8万人,较2021年底减少了20.7万人,更少于2020年底的281万。高中及以下学历人员仍占据保险营销员的大多数。

i云保创始人、CEO李哲认为,代理人的标签不应该是低学历、低素质、低产能、高流动性,保险行业的高质量发展,除了通过优增这一方式,更应该是通过行业共同努力,将保险代理人这一职业变成可培养、可赋能、有价值并且得到尊敬的职业。

以i云保为例,为了帮助星空团队增员扩产,i云保推出了“恒星计划”,通过广告投放、流量渠道等方式获得大量的新注册用户,同时进行画像分析和意愿确认,之后为星空团队长精准分配符合其特征、需求的准增援,从而获得高效的增员支持。不仅如此,为了帮助保险代理人不断提升专业能力和服务水平,i云保提供全方位的培训支持。“制式培训”、“产品培训”、“大咖专栏”三种模式满足不同需求,不管是精英小白,还是同业高手,都可在i云保找到适合自己的成长路径,让事业真正做到永续经营。

破局:数字化技术是机遇也是挑战

当前,各大险企纷纷开启数字化战略布局,无论是成立科技子公司将科技与自身业务结合,还是借助于第三方合作推动科技赋能业务发展,数字化已经成为险企降本增效的重要手段和企业高质量发展的关键突破口。而随着保险科技的发展,为保险代理人渠道赋能成为保险科技在行业的主要应用之一。

李哲表示,无论是留存还是增员,核心是解决代理人的收入问题,而解决办法是要让他们获得销售和获客的能力,让代理人可以获得持续不断的客户资源,在行业持久的存活和发展。传统的保险代理人在进入保险行业后获客基本靠的是圈层,展业范围非常有限,且在服务过程中也存在需求把握并不精准等局限性。

为了帮助保险代理人解决获客难题,i云保基于其自主研发建立的“云图智能数据中台”,打造了“活水计划”,该技术应用致力于在大数据层面促进消费者需求、保险产品保障和代理人转化能力的融合,并从各个C端用户平台接入流量,有针对性地根据用户个案需求,推荐合适的代理人进行触达和服务,进而在社交端完成成交转化。

同时,i云保还运用技术,为保险代理人提供智能核保、保单分析等工具,助力保险代理人促进交易的达成。据统计,通过对用户需求的精准匹配,保险代理人出单率高于平均水平的3到5倍,科技的应用不仅有效提升了成交率,还大大缩短了转化周期。以短险产品交易为例,转化周期从之前的30到35天左右,缩短到了平均7到10天。

此外,i云保基于 “云图智能数据中台”所积累的4000+用户标签、3000+保险产品知识图谱,实现了与保险公司的反向产品定制,为用户提供个性化的保险产品。2021年,i云保联合众多险企携手打造“熊保保”产品IP系列。该产品IP已覆盖8大系列,涵盖健康险、寿险、财险等多个险种,满足消费者多元化需求,以帮助保险代理人通过更高用户价值的产品实现轻松展业。

《中国保险代理人洞察报告》指出,科技赋能下的保险从业者普遍具有更精英、更年轻、更多源、客源更广等特征,对于互联网的熟悉,让他们在从事保险产品营销业务具备更高的科技工具使用优势,更善于借助科技工具提高产能。

不过现阶段科技赋能下的保险代理人的自身素质以及专业能力参差不齐,多数都难以满足市场的健康发展要求。其次,现阶段互联网保险代理市场的服务体系尚不健全,其营销模式更多的只是对传统保险代理的场景迁移,个性化保险产品的条款难以制定,客户自主性缺乏。

此外,保险科技的蓬勃发展可能会带来技术性风险、数据与信息安全风险甚至诱发系统性风险。有必要在传统保险监管中引入“科技型”监管,在监管体系的完善进程中,科技赋能下的保险代理人还需要加强职业规范,避免成为风险的“引发者”和“传播者”。

与此同时,行业对于人工智能能否取代保险代理人的讨论十分热烈。一方面,保险代理人规模锐减,营销员产能下降,另一方面,数字化技术对行业的渗透正在逐步加深,人工智能为行业打开了业务流程智能化的新局面。因此,有行业人士认为,尽管保险代理人在提供“有温度”的服务方面更胜一筹,但整个代理人群体专业能力参差不齐,在专业知识的深度和广度方面难以匹敌人工智能。那么在数字化转型的背景下,保险代理人是否会被人工智能所取代?

李哲认为,“人工智能技术更适合应用于规律性、同质化、重复性且业务量大的流程,但保险行业是服务行业,保险产品的复杂性和非刚需性决定了保险代理人存在的必要性,保险销售又是一个沟通交流、传递信任和责任的复杂工作,目前看来,人工智能不太可能取代保险代理人的全部工作。不过,人工智能虽然不能取代保险代理人,但却可以解放保险代理人。“

以i云保利用人工智能技术打造的智能客服为例,截至2021年,i云保智能客服累计受理7 万多通电话,在线为7 万+用户提过在线服务,累积超过100 万次客户服务应用,可替代超85%的人工客服场景,大幅提升了客户服务效率。

数字技术为保险行业带来重大变革,同时也对保险代理人的专业能力和服务水平提出更高的要求。未来,能够在数字化世界中生存下来的保险代理人将是那些更善于“人机协作”的弄潮儿,是那些掌握足够全面的专业知识和优秀素养的保险代理人,他们将作为提供专业化服务的保险顾问,通过运用一系列数字化工具,为客户提供系统全面的保险规划和人性化、个性化的服务。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。